Allianz Wealthlink Protection Life

Allianz Wealthlink Protection Life merupakan produk asuransi jiwa unit link yang memberikan solusi perlindungan disertai potensi pengembangan aset investasi jangka panjang agar rencana keuangan Anda di masa depan tetap terlindungi dari berbagai risiko kehidupan.

Keunggulan Allianz Wealthlink Protection Life

KEMUDAHAN menentukan pilihan manfaat perlindungan sesuai kebutuhan.

105% alokasi Premi Dasar Berkala sebagai Dana Investasi sejak Tahun Polis ke-6 dst untuk potensi Nilai Investasi.

FLEKSIBEL dalam metode dan jumlah pembayaran Total Premi Berkala sesuai rencana keuangan.

Menggunakan satu harga jual dan beli Unit

PELUANG INVESTASI di Indonesia, Asia Pasifik dan pasar global.

Detail Produk

a. | Jenis Asuransi | : Produk Unit Link |

b. | Mata uang | : IDR & USD |

c. | Minimum Premi | : |

| ● Premi Berkala* | |

| Bulanan | : Rp 2.000.000 / USD 200 |

| Kuartalan | : Rp 6.000.000 / USD 600 |

| Semesteran | : Rp12.000.000 / USD 1.200 |

| Tahunan | : Rp24.000.000 / USD 2.400 |

| *Jumlah Premi Berkala tidak dapat diubah (ditambah/dikurangi) | |

| Maksimum Premi | : Berdasarkan keputusan underwriting |

| ● Premi Top Up Berkala | |

| Bulanan | : Rp 400.000 / USD 40 |

| Kuartalan | : Rp 1.250.000 / USD 125 |

| Semesteran | : Rp 2.500.000 / USD 250 |

| Tahunan | : Rp 5.000.000 / USD 500 |

| Maksimum Premi | : 3x Premi Dasar Berkala |

| ● Premi Top Up Tunggal | |

| Minimum | : Rp 1.000.000 / USD 200 |

| Maksimum | : Tidak ada jumlah maksimum** |

| **Jumlah melebihi Rp 2 Miliar/USD 200.000 dikenakan financial underwriting | |

d. | Metode Pembayaran Premi | : Bulanan, Kuartalan, Semesteran, Tahunan |

e. | Usia masuk Pemegang Polis | : Minimum 18 tahun (ulang tahun terdekat) |

f. | Usia masuk Tertanggung | : 1 bulan-70 tahun (ulang tahun terdekat) |

g. | Masa Pertanggungan | : Hingga usia 100 tahun (jiwa dasar) |

Contoh Ilustrasi Manfaat

Asumsi Nilai Investasi pada ilustrasi manfaat di atas tidak dijamin dan dapat berubah sewaktu-waktu sesuai kinerja investasi berdasarkan alokasi investasi di Smartlink Rupiah Equity Class B Fund.

Disclaimer

Allianz Wealthlink Protection Life (“Produk Asuransi”) adalah Produk Asuransi yang diterbitkan oleh PT Asuransi Allianz Life Indonesia (“Allianz”). PT Bank CTBC Indonesia (Bank CTBC Indonesia) hanya bertindak sebagai pihak yang mereferensikan produk Allianz Wealthlink Protection Life.

Penggunaan logo Bank CTBC Indonesia hanya menunjukkan bahwa Bank CTBC Indonesia bekerja sama dengan Allianz dalam memasarkan Produk Allianz Wealthlink Protection Life dan tidak dapat diartikan bahwa produk asuransi ini merupakan produk Bank CTBC Indonesia.

Allianz Wealthlink Protection Life bukan merupakan produk Bank CTBC Indonesia sehingga Bank CTBC Indonesia tidak bertanggung jawab atas setiap dan semua klaim yang timbul dari pengelolaan portofolio produk ini. Allianz Wealthlink Protection Life tidak dijamin oleh Bank CTBC Indonesia dan afiliasi-afiliasinya dan tidak termasuk dalam lingkup program penjaminan simpanan oleh LPS sebagaimana dimaksud dan di atur di dalam Undang-Undang No. 24/2004 tentang Lembaga Penjamin Simpanan. Bank CTBC Indonesia tidak bertanggung jawab atas polis asuransi yang diterbitkan oleh Allianz. Kinerja komponen investasi dari produk ini tidak lepas dari risiko investasi.

PT Bank CTBC Indonesia berizin dan diawasi oleh Otoritas Jasa Keuangan (OJK) dan Bank Indonesia serta merupakan peserta penjaminan Lembaga Penjamin Simpanan (LPS).

Produk Asuransi Yang Dikaitkan dengan Investasi (PAYDI) Allianz Wealthlink Protection Life merupakan produk asuransi. Komponen investasi dalam PAYDI mengandung risiko. Calon Pemegang Polis wajib membaca dan memahami ringkasan informasi produk sebelum memutuskan untuk membeli PAYDI. Kinerja investasi masa lalu PAYDI tidak mencerminkan kinerja investasi masa datang PAYDI.

Allianz Assetlink Optima

Produk asuransi jiwa unit link Allianz Assetlink Optima memberikan langkah sederhana hanya dengan menyetor Premi satu kali saja untuk perlindungan asuransi disertai potensi pengembangan investasi jangka panjang. Anda pun lebih tenang merencanakan keuangan masa depan.

Keunggulan Allianz Assetlink Optima

100% alokasi Premi sebagai Dana Investasi(1) untuk potensi Nilai Investasi.

Menggunakan satu harga dalam jual dan beli Unit.

Jaminan Polis diterima s/d Uang Pertanggungan Rp1.000.000.000/ USD 80.000 per Tertanggung per Polis Allianz Assetlink Optima(2)

Peluang investasi optimal di Indonesia, Asia Pasifik & pasar global.

(1) Dana Investasi untuk membeli Unit sesuai persentase alokasi Premi pada investasi berdasarkan Polis dan sesuai pilihan Subdana.

(2) Sesuai syarat dan ketentuan produk yang berlaku.

Detail Produk | ||

a. | Jenis Asuransi | : Produk Unit Link |

b. | Mata uang | : IDR & USD |

c.

| Minimum Premi | : |

● Premi Dasar Tunggal | ||

Minimum | : Rp50.000.000/USD 18.000 | |

Maksimum | : Rp500.000.000/USD 40.000 | |

● Premi Top Up Tunggal (apabila ada) | ||

Minimum | Rp1.000.000/USD 100 | |

Maksimum | Tidak ada jumlah maksimum* | |

*) Jumlah melebihi Rp2.000.000.000/USD200.000 diberlakukan financial underwriting. | ||

d. | Metode Pembayaran Premi | : Premi Tunggal |

e. | Usia masuk Pemegang Polis | : Minimum 18 tahun (ulang tahun terdekat) |

f. | Usia masuk Tertanggung |

|

Manfaat Meninggal Dunia | : 18 – 65 tahun (ulang tahun terdekat) | |

Manfaat Meninggal Dunia Akibat Kecelakaan | : 18 – 64 tahun (ulang tahun terdekat) | |

g. | Masa Pertanggungan |

|

Manfaat Meninggal Dunia | sampai dengan usia 100 tahun | |

Manfaat Meninggal Dunia Akibat Kecelakaan | sampai dengan usia 65 tahun | |

Contoh Ilustrasi Manfaat

1) Manfaat Meninggal Dunia Akibat Kecelakaan hanya akan dibayarkan jika Tertanggung meninggal dunia akibat Kecelakaan dalam jangka waktu 90 hari sejak tanggal terjadinya Kecelakaan. Manfaat Meninggal Dunia Akibat Kecelakaan berakhir pada saat Tertanggung telah mencapai Usia 65 tahun.

2) Tambahan 1 kali dari Uang Pertanggungan, dan Polis berakhir.

3) Potensi Nilai Investasi tidak dijamin dan dapat berubah dari waktu ke waktu, sesuai kinerja investasi berdasarkan alokasi investasi di Smartlink Rupiah Equity Class B Fund.

Disclaimer

Allianz Assetlink Optima (“Produk Asuransi”) adalah Produk Asuransi yang diterbitkan oleh PT Asuransi Allianz Life Indonesia (“Allianz”). PT Bank CTBC Indonesia (Bank CTBC Indonesia) hanya bertindak sebagai pihak yang mereferensikan produk Allianz Assetlink Optima.

Penggunaan logo Bank CTBC Indonesia hanya menunjukkan bahwa Bank CTBC Indonesia bekerja sama dengan Allianz dalam memasarkan Produk Allianz Assetlink Optima dan tidak dapat diartikan bahwa produk asuransi ini merupakan produk Bank CTBC Indonesia.

Allianz Assetlink Optima bukan merupakan produk Bank CTBC Indonesia sehingga Bank CTBC Indonesia tidak bertanggung jawab atas setiap dan semua klaim yang timbul dari pengelolaan portofolio produk ini. Allianz Assetlink Optima tidak dijamin oleh Bank CTBC Indonesia dan afiliasi-afiliasinya dan tidak termasuk dalam lingkup program penjaminan simpanan oleh LPS sebagaimana dimaksud dan di atur di dalam Undang-Undang No. 24/2004 tentang Lembaga Penjamin Simpanan. Bank CTBC Indonesia tidak bertanggung jawab atas polis asuransi yang diterbitkan oleh Allianz. Kinerja komponen investasi dari produk ini tidak lepas dari risiko investasi.

PT Bank CTBC Indonesia berizin dan diawasi oleh Otoritas Jasa Keuangan (OJK) dan Bank Indonesia serta merupakan peserta penjaminan Lembaga Penjamin Simpanan (LPS).

Produk Asuransi Yang Dikaitkan dengan Investasi (PAYDI) Allianz Assetlink Optima merupakan produk asuransi. Komponen investasi dalam PAYDI mengandung risiko. Calon Pemegang Polis wajib membaca dan memahami ringkasan informasi produk sebelum memutuskan untuk membeli PAYDI. Kinerja investasi masa lalu PAYDI tidak mencerminkan kinerja investasi masa datang PAYDI.

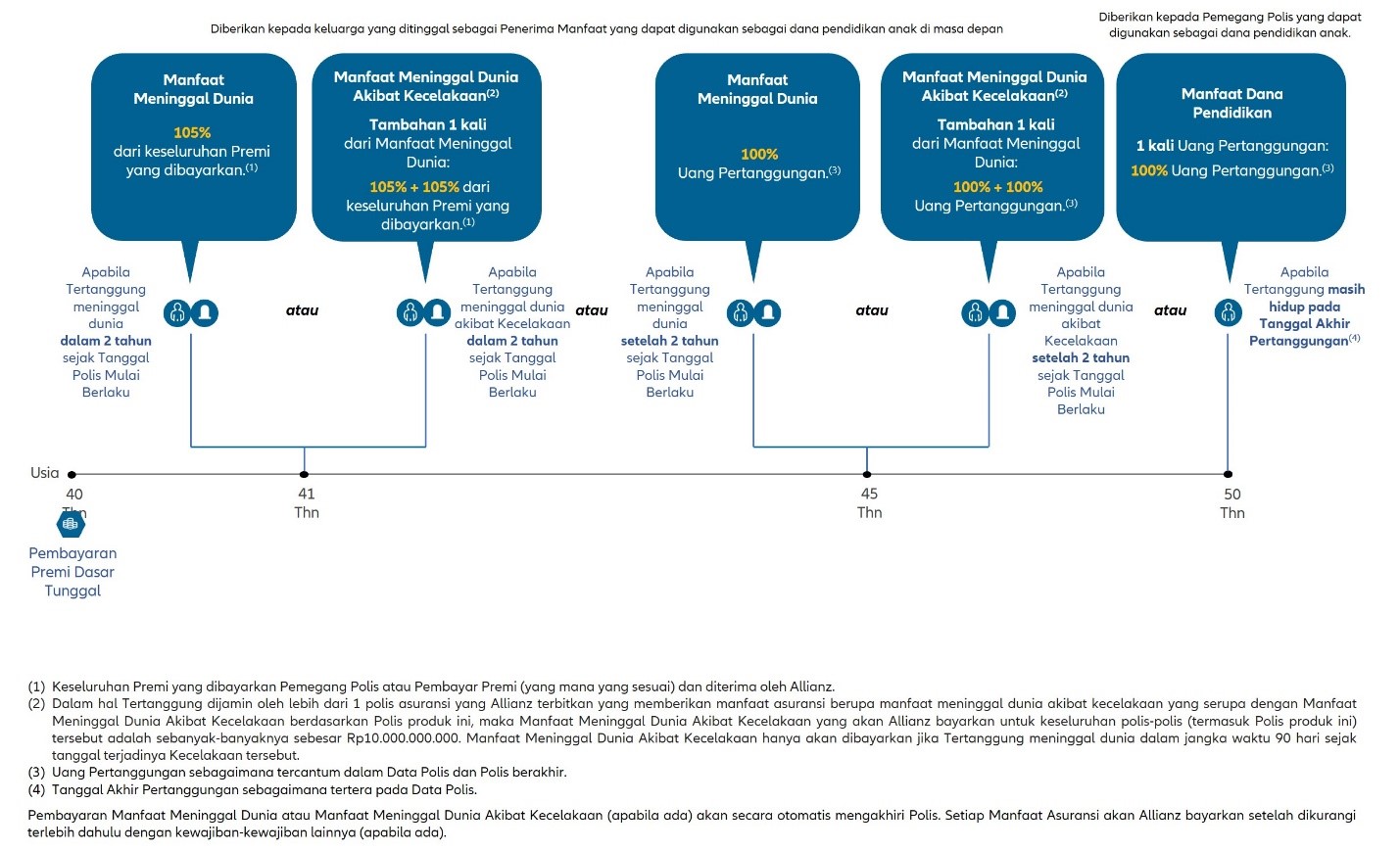

Allianz Life Secure PINTAR (dana PendidIkaN diserTAi pRoteksi)

Merupakan Produk asuransi jiwa tradisional dengan pilihan pembayaran Premi Dasar Tunggal dan Premi Dasar Berkala (saat ini belum tersedia) untuk ketenangan akan warisan & dukungan finansial di masa depan.

Keunggulan Allianz Life Secure PINTAR

Manfaat Meninggal Dunia sebesar 105% dari keseluruhan Premi yang dibayarkan(1) jika Tertanggung meninggal dunia dalam 2 Tahun Polis(2) atau sebesar Uang Pertanggungan(3) jika Tertanggung meninggal dunia setelah 2 Tahun Polis(2).

Manfaat Meninggal Dunia Akibat Kecelakaan(4) berupa tambahan 1 kali dari Manfaat Meninggal Dunia(5).

Manfaat Dana Pendidikan (yang merupakan manfaat akhir kontrak) sebesar 1 kali Uang Pertanggungan(6) apabila tertanggung masih hidup pada Tanggal Akhir Pertanggungan(7)

Masa Asuransi singkat selama 10 tahun dengan pilihan mata uang Rupiah & Dolar AS sesuai kebutuhan.

Pilihan cara pembayaran Premi Dasar Tunggal & Premi Dasar Berkala (saat ini belum tersedia) tahunan selama 2 Tahun Polis pertama sesuai kebutuhan.

Pengajuan Polis tanpa pemeriksaan medis untuk maksimal Uang Pertanggungan hingga Rp10.000.000.000/ USD 770.000.(8)

(1) Keseluruhan Premi yang dibayarkan Pemegang Polis atau Pembayar Premi (yang mana yang sesuai) dan diterima oleh Allianz.

(2) Tahun Polis sejak Tanggal Polis Mulai berlaku.

(3) Sebesar 100% Uang Pertanggungan jika Tertanggung meninggal dunia setelah 2 tahun sejak Tanggal Polis Mulai Berlaku, sebagaimana tercantum dalam Data Polis atau Endosemen, apabila ada.

(4) Dalam hal Tertanggung dijamin oleh lebih dari 1 polis asuransi yang Allianz terbitkan yang memberikan manfaat asuransi berupa manfaat meninggal dunia akibat Kecelakaan yang serupa dengan Manfaat Meninggal Dunia Akibat Kecelakaan berdasarkan Polis Allianz Life Secure PINTAR (dana PendidIkaN diserTAi pRoteksi), maka Manfaat Meninggal Dunia Akibat Kecelakaan yang akan Allianz bayarkan untuk keseluruhan polis-polis (termasuk Polis Allianz Life Secure PINTAR (dana PendidIkaN diserTAi pRoteksi)) tersebut adalah sebanyak-banyaknya sebesar Rp10.000.000.000.

(5) Sebesar 105% + 105% dari keseluruhan Premi yang dibayarkan (jika Tertanggung meninggal dunia dalam 2 Tahun Polis) atau 100% + 100% Uang Pertanggungan (jika Tertanggung meninggal dunia setelah 2 Tahun Polis), sebagaimana tercantum dalam Data Polis atau Endosemen, apabila ada. Manfaat Meninggal Dunia Akibat Kecelakaan hanya akan dibayarkan jika Tertanggung meninggal dunia dalam jangka waktu 90 hari sejak tanggal terjadinya Kecelakaan tersebut.

(6) Sebesar 100% Uang Pertanggungan

(7) Tanggal Akhir Pertanggungan sebagaimana tertera pada Data Polis.

(8) Pengajuan Polis untuk Tertanggung khusus Usia dewasa & berpenghasilan dengan tipe underwriting Simplified Issuance Offer (SIO). Untuk pengajuan Polis dengan Uang Pertanggungan melebihi Rp10.000.000.000 / USD 770.000 akan dikenakan Full Underwriting.

Detail Produk | ||

a. | Jenis Asuransi | : Produk Tradisional |

b. | Mata uang | : IDR & USD |

c. | Minimum Premi |

|

| Premi Dasar Tunggal | : Rp 100.000.000 / USD 10.000 |

| Premi Dasar Berkala (2 tahun pembayaran) | : Rp 50.000.000 / USD 5.000 |

d. | Metode Pembayaran Premi* | : Premi Dasar Tunggal & Premi Dasar Berkala |

e. | Usia masuk Pemegang Polis | : Minimum 18 tahun (ulang tahun terdekat) |

f. | Usia masuk Tertanggung | : 1 Bulan – 65 Tahun (ulang tahun terdekat) |

g. | Masa Asuransi | : 10 tahun |

*Untuk sementara pilihan metode pembayaran tersedia pembayaran Premi Dasar Tunggal.

Contoh Ilustrasi Manfaat

Disclaimer

Allianz Life Secure PINTAR (dana PendidIkaN diserTAi pRoteksi) adalah produk asuransi jiwa tradisional individu yang diterbitkan oleh PT Asuransi Allianz Life Indonesia. PT Bank CTBC Indonesia (“Bank”) hanya bertindak sebagai pemberi referensi Allianz Life Secure PINTAR (dana PendidIkaN diserTAi pRoteksi). Allianz Life Secure PINTAR (dana PendidIkaN diserTAi pRoteksi) bukan produk Bank sehingga Bank tidak bertanggung jawab atas setiap dan semua klaim dan segala risiko apapun atas Polis yang diterbitkan oleh PT Asuransi Allianz Life Indonesia.

Allianz Life Secure PINTAR (dana PendidIkaN diserTAi pRoteksi) tidak dijamin oleh Bank dan afiliasi-afiliasinya dan tidak termasuk dalam cakupan objek program penjaminan Pemerintah Republik Indonesia atau Lembaga Penjamin Simpanan (“LPS”).

PT Bank CTBC Indonesia berizin dan diawasi oleh Otoritas Jasa Keuangan (OJK) dan Bank Indonesia serta merupakan peserta penjaminan Lembaga Penjamin Simpanan (LPS).

Pengelolaan produk Allianz Life Secure PINTAR (dana PendidIkaN diserTAi pRoteksi) dilakukan oleh PT Asuransi Allianz Life Indonesia dan merupakan tanggung jawab PT Asuransi Allianz Life Indonesia. Premi yang dibayarkan sudah termasuk komisi untuk pihak Bank. Penjelasan lebih lengkap mengenai syarat, ketentuan termasuk pembebanan biaya secara rinci dan pengecualian dapat Anda pelajari pada Ringkasan Informasi Produk dan Layanan (RIPLAY) Umum dan Polis.

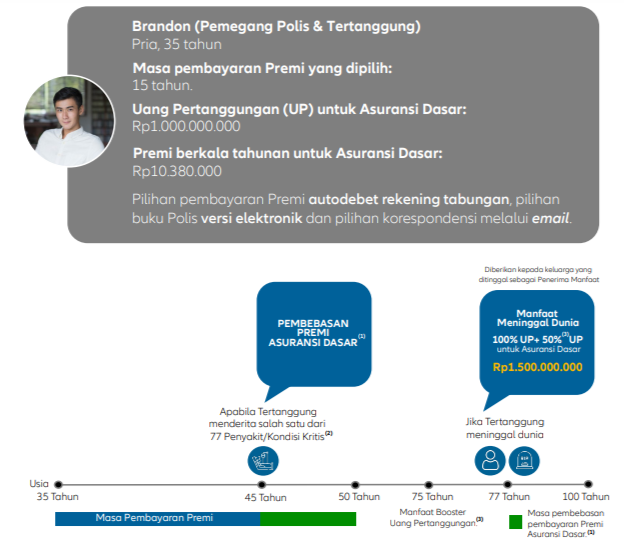

Allianz Life LegacyPro

Merupakan produk asuransi jiwa tradisional dengan pembayaran Premi berkala yang memberikan Manfaat Meninggal Dunia hingga Tertanggung ber-Usia 100 tahun, Manfaat Pembebasan Premi Asuransi Dasar, dan Manfaat Booster Uang Pertanggungan pada saat Tertanggung mencapai Usia 75 tahun

Keunggulan Allianz Life LegacyPro

Manfaat Meninggal Dunia akan diberikan apabila dalam masa asuransi tertanggung meninggal dunia, maka manfaat meninggal dunia akan dibayarkan kepada Penerima Manfaat berupa 100% Uang Pertanggungan untuk Asuransi Dasar.

Manfaat Booster Uang Pertanggungan akan diberikan apabila tertanggung mencapai Usia 75 tahun. Manfaat yang akan diberikan berupa peningkatan Uang Pertanggungan untuk Asuransi Dasar dengan ketentuan sebagai berikut;

Uang Pertanggungan untuk Asuransi Dasar akan ditingkatan sebesar 50% (Uang Pertanggungan Booster 50%) dengan ketentuan bahwa Pemegang Polis telah memenuhi kriteria Persyaratan Booster Uang Pertanggungan*

Uang Pertanggungan untuk Asuransi Dasar akan ditingkatan sebesar 25% (Uang Pertanggungan Booster 25%) dengan ketentuan; (i) Pemegang Polis tidak memenuhi Persyaratan Booster Uang Pertanggungan. (ii) telah memenuhi Persyaratan Booster Uang Pertanggungan, dan telah mendapatkan Manfaat Booster Uang Pertanggungan berupa peningkatan Uang Pertanggungan sebesar 50%, namun setelahnya tidak lagi memenuhi salah satu Persyaratan Booster Uang Pertanggungan.

Persyaratan Booster Uang Pertanggungan;

Pemegang Polis memilih metode pembayaran Premi secara otomatis atau pendebetan otomatis menggunakan kartu kredit, atau rekening tabungan;

Pemegang Polis memilih korespondensi melalui email;

Pemegang Polis memilih Buku Polis versi elektronik;

Pemegang Polis tidak melakukan perubahan cara pembayaran Premi (pendebetan otomatis) selama masa Asuransi;

Premi yang dibayarkan sejak Tanggal Polis Mulai Berlaku tidak pernah melewati masa Grace Period;

Pemegang Polis tidak pernah melakukan perubahan Polis menjadi Polis Bebas Premi Disertai Penurunan Uang Pertanggungan (Reduced Paid Up)

Persyaratan Booster Uang Pertanggungan yang tercantum dalam poin (i), (ii), dan (iii) di atas harus dipenuhi pada saat pengajuan SPAJ.

Manfaat Pembebasan Premi Asuransi Dasar akan diberikan apabila tertanggung menderita salah satu dari 77 Penyakit/Kondisi Kritis, dan klaim atas Manfaat Pembebasan Premi Asuransi Dasar sudah Allianz setujui. Pembebasan pembayaran Premi Asuransi Dasar terhitung sejak Tanggal Jatuh Tempo Pembayaran Premi berikutnya (setelah tanggal persetujuan klaim oleh Allianz) hingga akhir Masa Pembayaran Premi.

Manfaat Pembebasan Premi Asuransi Dasar berlaku jika Tertanggung memenuhi syarat-syarat sebagai berikut;

Tanda atau gejala Penyakit/Kondisi Kritis atau tanggal diagnosis Penyakit/Kondisi Kritis terhadap Tertanggung tidak terjadi dalam waktu 80 hari sejak Tanggal Polis Mulai Berlaku atau tanggal pemulihan (yang mana yang paling akhir);

Tertanggung didiagnosa salah satu Penyakit/Kondisi Kritis selama Masa Pembayaran Premi;

Pemegang Polis atau Pembayar Premi (yang mana yang sesuai) harus terus melanjutkan membayar Premi sampai dengan tanggal persetujuan klaim Manfaat Pembebasan Premi Asuransi Dasar.

Manfaat Pembebasan Premi Asuransi Dasar tidak mempengaruhi Manfaat Booster Uang Pertanggungan.

Manfaat Meninggal Dunia sebesar Uang Pertanggungan yang dibayarkan untuk Tertanggung berusia di bawah atau sampai dengan 5 tahun;

Manfaat Meninggal Dunia sebesar Uang Pertanggungan yang dibayarkan akan mengikuti ketentuan sebagai berikut;

Usia Tertanggung pada saat meninggal dunia (tahun) | % dari Manfaat Meninggal Dunia |

|---|---|

<1 | 20% |

2 | 40% |

3 | 60% |

4 | 80% |

>5 | 100% |

Pembayaran Manfaat Meninggal Dunia akan dikurangi terlebih dahulu dengan kewajiban-kewajiban yang tertunggak lainnya (apabila ada) dari Pemegang Polis kepada Allianz.

Detail Produk | ||

|---|---|---|

a | Jenis Asuransi | Asuransi Jiwa Tradisional |

b | Mata Uang | IDR & USD |

c | Uang Pertanggungan | |

Uang Pertanggungan Mininum | Rp 200.000.000 / USD 20.000 | |

Uang Pertanggungan Maksimum untuk anak (hingga usia 17 tahun) | Rp 3.000.000.000 / USD 240.000 | |

d | Metode Pembayaran Premi | Premi berkala (Tahunan, Semesteran, Kuartalan, dan Bulanan) |

e | Usia Masuk pemegang polis | Minimum 18 tahun (ulang tahun terdekat |

d | Usia Masuk tertanggung | 1 Bulan – 70 tahun (ulang tahun terdekat)* *Untuk Masa Pembayaran Premi 5 & 10 tahun. Usia masuk Tertanggung Untuk Masa Pembayaran Premi 15 tahun: 1 bulan – 59 tahun (ulang tahun terdekat) |

g | Pilihan Masa Pembayaran Premi | 5, 10, atau 15 tahun |

h | Masa Asuransi | Hingga Usia Tertanggung 100 tahun (ulang tahun terdekat) |

Contoh Ilustrasi Manfaat :

Disclaimer

Allianz Life LegacyPro (“Produk Asuransi”) adalah Produk Asuransi yang diterbitkan oleh PT Asuransi Allianz Life Indonesia (“Allianz”). PT Bank CTBC Indonesia (Bank CTBC Indonesia) hanya bertindak sebagai pihak yang mereferensikan produk Allianz Life LegacyPro.

Penggunaan logo Bank CTBC Indonesia hanya menunjukkan bahwa Bank CTBC Indonesia bekerja sama dengan Allianz dalam memasarkan Allianz Life LegacyPro dan tidak dapat diartikan bahwa produk asuransi ini merupakan produk Bank CTBC Indonesia. Allianz Life LegacyPro bukan merupakan produk Bank CTBC Indonesia sehingga Bank CTBC Indonesia tidak bertanggung jawab atas setiap dan semua klaim yang timbul dari pengelolaan portofolio produk ini. Allianz Life LegacyPro tidak dijamin oleh Bank CTBC Indonesia dan afiliasi-afiliasinya dan tidak termasuk dalam lingkup program penjaminan simpanan oleh LPS sebagaimana dimaksud dan di atur di dalam Undang-Undang No. 24/2004 tentang Lembaga Penjamin Simpanan. Bank CTBC Indonesia tidak bertanggung jawab atas polis asuransi yang diterbitkan oleh Allianz. Kinerja komponen investasi dari produk ini tidak lepas dari risiko investasi.

PT Bank CTBC Indonesia berizin dan diawasi oleh Otoritas Jasa Keuangan (OJK) dan Bank Indonesia serta merupakan peserta penjaminan Lembaga Penjamin Simpanan (LPS).

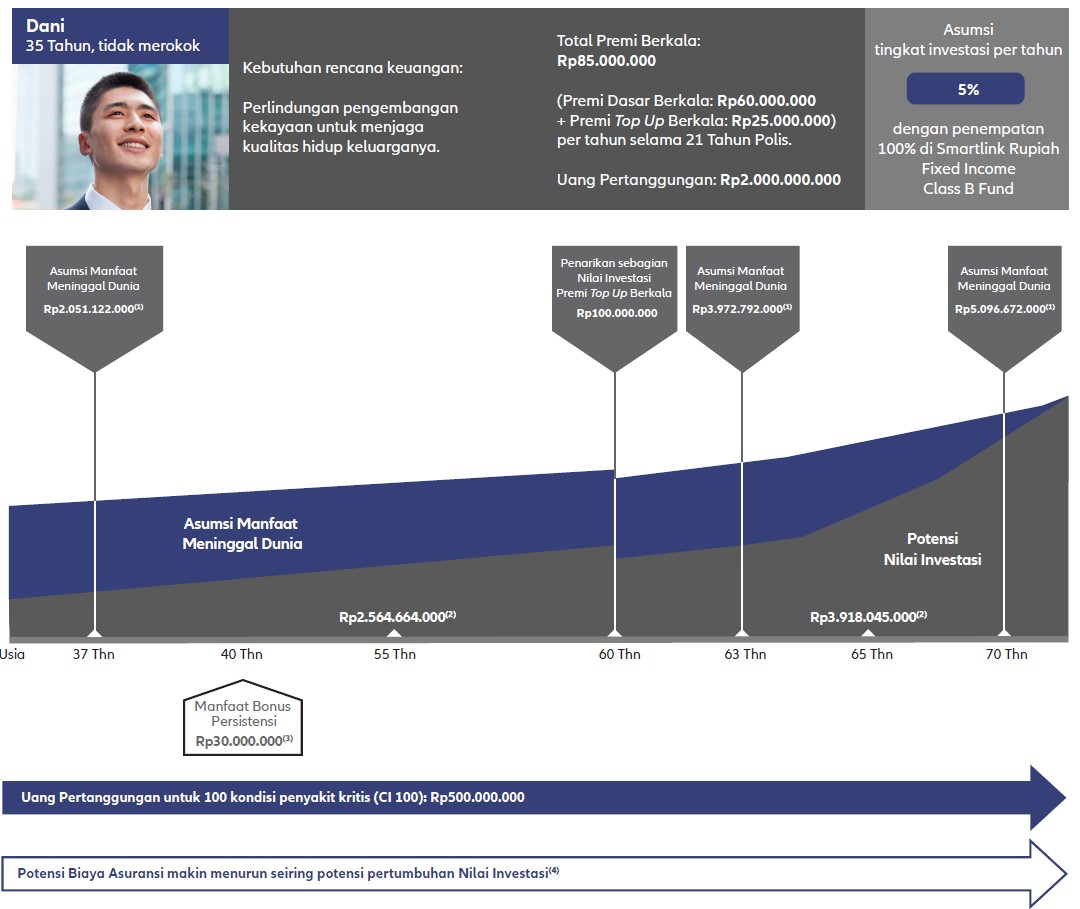

Allianz Wealthlink Supreme Life

Dengan produk asuransi jiwa unit link Allianz Wealthlink Supreme Life, temukan solusi perlindungan efisien untuk potensi pengembangan aset investasi jangka panjang yang optimal agar rencana keuangan Anda di masa depan tetap terlindungi.

Keunggulan Allianz Wealthlink Supreme Life

1 Polis untuk ketenangan perlindungan saat usia produktif dan potensi Nilai Investasi saat masa tua.

105%(1) alokasi Premi Dasar Berkala sebagai Dana Investasi(2) sejak Tahun Polis ke-6 dst untuk potensi Nilai Investasi.

Menggunakan satu harga dalam jual dan beli Unit.

Potensi penurunan Biaya Asuransi(3) jangka panjang untuk potensi Nilai Investasi maksimal.

Tersedia Manfaat Bonus Persistensi senilai 50% dari Premi Dasar Berkala di akhir Tahun Polis ke-5(4).

Peluang investasi optimal di Indonesia, Asia Pasifik & pasar global.

(1) Khusus alokasi Premi Top Up Berkala dan/atau Premi Top Up Tunggal sebagai Dana Investasi: 95% dari Premi Top Up Berkala dan/atau Premi Top Up Tunggal.

(2) Dana Investasi untuk membeli Unit sesuai persentase alokasi Premi pada investasi berdasarkan Polis dan sesuai pilihan Subdana.

(3) Potensi penurunan Biaya Asuransi atas jiwa tidak dijamin dan berdasarkan mana yang lebih besar antara Nilai Pertanggungan Jiwa atau 6 kali nilai dari Premi Dasar Berkala yang disetahunkan, serta usia Tertanggung dari waktu ke waktu.

(4) Manfaat Bonus Persistensi sebesar 50% dari jumlah Premi Dasar Berkala yang telah dibayar pada Tahun Polis ke-1 (tidak termasuk Premi Top Up Berkala dan/atau Premi Top Up Tunggal (jika ada)).

Detail Produk | ||

|---|---|---|

a. | Jenis Asuransi | : Produk Unit Link |

b. | Mata uang | : IDR & USD |

c. | Premi | |

| Premi Dasar Berkala | |

● Minimum | ||

Bulanan | : Rp5.000.000/USD 500 | |

Kuartalan | : Rp15.000.000/USD 1.500 | |

Semesteran | : Rp30.000.000/USD 3.000 | |

Tahunan | : Rp.60.000.000/USD 6.000 | |

● Maksimum | : Berdasarkan keputusan underwriting. | |

Jumlah Premi Dasar Berkala tidak dapat diubah (ditambah/dikurangi). | ||

Premi Top Up Berkala | ||

| ||

Bulanan | : Rp500.000/USD 50 | |

Kuartalan | : Rp1.500.000/USD 150 | |

Semesteran | : Rp3.000.000/USD 300 | |

Tahunan | : Rp6.000.000/USD 600 | |

| : 3x Premi Dasar Berkala | |

Premi Top Up Tunggal | ||

| : Rp1.000.000/USD 200 | |

| : 5x Uang Pertanggungan dasar per tahun (jumlah melebihi Rp 2 milyar/USD 200.000 dikenakan Financial Underwriting) | |

d. | Cara Bayar Premi | Skema pembayaran Premi adalah Premi berkala (tahunan, semesteran, kuartalan, dan bulanan). |

e. | Usia masuk Pemegang Polis | Minimum 18 tahun (ulang tahun terdekat). |

f. | Usia masuk Tertanggung | 1 bulan – 70 tahun (ulang tahun terdekat). |

g. | Masa Asuransi | Sampai dengan Tertanggung ber-Usia 100 tahun. |

Contoh Ilustrasi Manfaat

1) Asumsi Manfaat Meninggal Dunia dihitung berdasarkan mana yang lebih besar antara Nilai Pertanggungan Jiwa pada saat tanggal disetujuinya klaim atau 6 kali dari nilai Premi Dasar Berkala yang disetahunkan ditambah dengan manfaat investasi berupa saldo Nilai Investasi yang ada pada tanggal disetujuinya klaim Manfaat Meninggal Dunia. Asumsi Manfaat Meninggal Dunia tergantung dari kinerja Subdana yang dipilih atau penarikan sebagian Nilai Investasi (apabila ada).

2) Asumsi Nilai Investasi tidak pasti dan tidak dijamin, tergantung dari kinerja Subdana yang dipilih.

3) Bonus Persistensi dibayarkan di akhir Tahun Polis ke-5 berupa penambahan Unit investasi senilai 50% dari jumlah Premi Dasar Berkala yang telah dibayar pada Tahun Polis ke-1 (tidak termasuk Premi Top Up Berkala dan/atau Premi Top Up Tunggal (jika ada)). Bonus Persistensi akan diberikan dengan syarat Polis tidak pernah batal atau berakhir dan harus selalu dalam keadaan aktif, Tertanggung masih hidup pada akhir Tahun Polis ke-5, Premi Dasar Berkala sejak Tanggal Polis Mulai Berlaku sampai dengan akhir Tahun Polis ke-5 selalu dibayarkan tepat waktu, Pemegang Polis tidak pernah melakukan penarikan Nilai Investasi Premi Dasar Berkala sejak Tanggal Polis Mulai Berlaku sampai dengan akhir Tahun Polis ke-5. Nilai Manfaat Bonus Persistensi akan digunakan untuk membeli Unit sesuai dengan Subdana pilihan Pemegang Polis yang tercatat terakhir dalam sistem Allianz dengan mengacu pada Harga Unit pada akhir Tahun Polis ke-5 dan sesuai dengan persentase alokasi Dana Investasi yang tercatat terakhir dalam sistem Allianz. Unit yang dibeli tersebut akan menjadi penambah Unit Premi Dasar Berkala. Manfaat Bonus Persistensi akan berakhir setelah proses yang dimaksud dalam kalimat sebelumnya selesai dilakukan.

4) Potensi penurunan Biaya Asuransi atas jiwa tidak dijamin dan dihitung berdasarkan mana yang lebih besar antara Nilai Pertanggungan Jiwa atau 6 kali dari nilai Premi Dasar Berkala yang disetahunkan, serta usia Tertanggung dari waktu ke waktu.

Disclaimer

Allianz Wealthlink Supreme Life (“Produk Asuransi”) adalah Produk Asuransi yang diterbitkan oleh PT Asuransi Allianz Life Indonesia (“Allianz”). PT Bank CTBC Indonesia (Bank CTBC Indonesia) hanya bertindak sebagai pihak yang mereferensikan produk Allianz Wealthlink Supreme Life. Penggunaan logo Bank CTBC Indonesia hanya menunjukkan bahwa Bank CTBC Indonesia bekerja sama dengan Allianz dalam memasarkan Produk Allianz Wealthlink Supreme Life dan tidak dapat diartikan bahwa produk asuransi ini merupakan produk Bank CTBC Indonesia. Allianz Wealthlink Supreme Life bukan merupakan produk Bank CTBC Indonesia sehingga Bank CTBC Indonesia tidak bertanggung jawab atas setiap dan semua klaim yang timbul dari pengelolaan portofolio produk ini. Allianz Wealthlink Supreme Life tidak dijamin oleh Bank CTBC Indonesia dan afiliasi-afiliasinya dan tidak termasuk dalam lingkup program penjaminan simpanan oleh LPS sebagaimana dimaksud dan di atur di dalam Undang-Undang No. 24/2004 tentang Lembaga Penjamin Simpanan. Bank CTBC Indonesia tidak bertanggung jawab atas polis asuransi yang diterbitkan oleh Allianz. Kinerja komponen investasi dari produk ini tidak lepas dari risiko investasi.

PT Bank CTBC Indonesia berizin dan diawasi oleh Otoritas Jasa Keuangan & Bank Indonesia serta merupakan peserta penjaminan Lembaga Penjamin Simpanan (LPS). Produk Asuransi Yang Dikaitkan dengan Investasi (PAYDI) Allianz Wealthlink Supreme Life merupakan produk asuransi. Komponen investasi dalam PAYDI mengandung risiko. Calon Pemegang Polis wajib membaca dan memahami ringkasan informasi produk sebelum memutuskan untuk membeli PAYDI. Kinerja investasi masa lalu PAYDI tidak mencerminkan kinerja investasi masa datang PAYDI.